Carta Mensal Austria Capital - abril/2024

- Leonardo Strambi, CFA

- 5 de abr. de 2024

- 5 min de leitura

Atualizado: 13 de jun. de 2024

Sobre nossas cartas mensais

Investir para o longo prazo é uma ótima maneira de criar riqueza. Apesar disso, em um mundo onde o fluxo de informações ocorre em uma velocidade tão acelerada, é cada vez mais desafiador manter o foco naquilo que realmente importa.

Para obter sucesso neste processo, ter convicção é tão importante quanto ter humildade para mudar de opinão constantemente.

Nesta carta, compartilho breves notas de reflexão que nos ajudam a compreender os ciclos econômicos e identificar tendências duradouras; formar convicção ou mudar de opinião sobre teses de investimento; e estruturar portfólios inteligentes e resilientes.

Resumindo, ideias que podem ajudar a navegar a jornada para o longo prazo, em um mercado cada vez mais "curto-prazista".

Nosso objetivo é ir direto ao ponto para entregar o máximo de valor pelo mínimo de tempo.

Boa leitura!

A. ALOCAÇÃO

Posicionamento das Carteiras Administradas

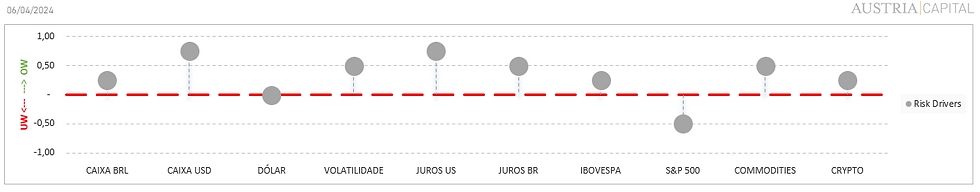

Durante o mês de março nosso termômetro de alocação perdeu mais alguns pontos na direção do 'Risk Off', especialmente pela continuidade do movimento de compressão do prêmio de risco da bolsa americana, do (excesso de) otimismo em relação as expectativas de lucro das empresas e do alto grau de incerteza.

Nas alocações internacionais, seguimos enxergando uma ótima oportunidade de aproveitar o ambiente de taxas de juros atual, contratando rendimentos atraentes com títulos de qualidade.

Temos dado preferência a emissores com pior qualidade de crédito e aumentando gradativamente a duration dos portfólios. Adicionalmente, seguimos reduzindo marginalmente a exposição a risco, por meio das seguintes estratégias:

Reduzindo exposição a bolsa para os limites inferiores dos intervalos de alocação dos portfólios;

Elevando os níveis de caixa para os limites superiores dos intervalos de alocação;

Rotacionando portfólios para setores mais defensivos;

Montando posições táticas de proteção.

Nossa interpretação é que nestes níveis de preço, além do baixo prêmio de risco, há uma assimetria desfavorável, onde fatos novos positivos tendem a destravar pouco valor e fatos novos percebidamente negativos podem gerar um gatilho de correção mais significativa nos mercados.

Nas alocações domésticas, continuamos enxergando uma assimetria positiva para bolsa brasileira nos níveis atuais de preço e ótimas oportunidades no mercado de crédito privado doméstico, em especial nos ativos isentos atrelados ao IPCA.

Seguimos carregando posições táticas compradas em Ouro e Petróleo.

Adicionalmente, temos buscado aumentar marginalmente a exposição em estratégias que não dependem de uma valorização do mercado acionário para performar bem, em especial fundos de Valor Relativo e fundos Neutros em Beta.

Seguimos neutros em relaçao ao Dólar, com viés positivo para juros tanto nos EUA como no Brasil e commodities.

Análise dos prêmios de risco

Termômetro de alocação

B. SELEÇÃO AUSTRIA CAPITAL

Ativos financeiros em destaque

Uma etapa crucial do nosso processo de investimento é o screening.

O objetivo é identificar as melhores oportunidades de investimento em cada classe de ativo, restringindo assim o nosso universo de cobertura para uma lista de ativos "selecionáveis" para os nossos portfólios.

Atualizamos mensalmente em nossa newsletter algumas das nossas listas de destaque mais relevantes, elaboradas a partir de nossos critérios quantitativos e refinamentos qualitativos.

A nossa lista de destaque é uma ferramenta de pesquisa valiosa, frequentemente utilizada nas fases iniciais do nosso processo de investimento. Contudo, ela não deve ser interpretada como uma recomendação de investimento.

1/ Shortlist Bonds

2/ Shortlist ações US

3/ Shortlist ações BR

4/ Shortlist fundos de investimento BR

📨 Assine nossa newsletter para receber gratuitamente a seleção de ativos completa.

C. PRINCIPAIS TEMAS

Top 5 temas em destaque

1/ A RECUPERAÇÃO DE TUDO

O primeiro trimestre do ano terminou, com otimismo nos mercados, porém, as próximas semanas trazem desafios que devemos monitorar de perto.

O principal tema a ser monitorado segue sendo a condução da política monetária nos EUA.

O dólar forte causa preocupações aos principais bancos centrais asiáticos e há incertezas sobre o crescimento econômico nos EUA, China e Europa. O início do segundo trimestre é diferente do primeiro. Em janeiro, os mercados chegaram a precificar seis cortes de taxa pelo FED em 2024, agora apenas três são previstos. A confiança no cenário de 'soft landing' desencadeou um “rally de tudo”, que levou as ações, o ouro e as criptomoedas a máximos recordes. Com a mudança nas taxas de juros globais, ativos de baixo rendimento estão em desfavor, e o próximo trimestre será crucial para confirmar se essa perspectiva é correta.

2/ DE OLHO NO PAYROLL

À medida que o FED mantém uma postura cada vez mais 'data dependente', os relatórios de emprego dos EUA serão cruciais para avaliar a economia e a confiança dos investidores na capacidade de evitar uma recessão.

Há preocupações contínuas sobre uma economia superaquecida, impulsionadas por dados de preços no consumidor acima do esperado. Curiosamente, isso tem provocado reações negativas pelo mercado a dados positivos do mercado de trabalho.

3/ INTERVENÇÕES CAMBIAIS

As autoridades monetárias do Japão e da China estão em alerta devido ao enfraquecimento de suas moedas frente ao dólar. No Japão, há advertências verbais, enquanto na China, os bancos estatais intervêm comprando yuans e vendendo dólares. Há especulações de que Pequim possa tolerar um yuan mais fraco para manter a competitividade em relação ao iene. O futuro das moedas é incerto, aguardando respostas de Tóquio e Pequim.

4/ INFLAÇÃO NA EUROPA SEGUE TRAJETÓRIA

Os mercados esperam que o BCE reduza as taxas em 0,25% em junho, mas há dúvidas sobre o quanto os grandes bancos centrais poderão flexibilizar a política.

Embora o BCE tenha indicado um possível corte em junho, os dados preliminares de inflação de março serão cruciais para as perspectivas das taxas.

A inflação precisa diminuir para que o BCE possa reduzir as taxas no verão, tornando os próximos dados de inflação fundamentais.

Se a inflação subir, os cortes nas taxas podem ser adiados, o que não deve ser descartado.

5/ CHINA EM COMPASSO DE ESPERA

A economia da China mostra sinais de recuperação, com o PMI industrial Caixin registrando sua expansão mais rápida em 12 meses em março, embora divergindo da leitura oficial. No entanto, uma crise imobiliária e fatores adversos internos estão afastando investidores estrangeiros. Para restaurar a confiança empresarial, o presidente Xi Jinping se reuniu com líderes empresariais americanos em Pequim, mas sem detalhes divulgados. Os investidores estão cautelosos quanto aos apelos por mais estímulos monetários e fiscais, o que tem impactado negativamente as ações e o yuan.

Uma excelente semana e bons negócios.

Economista graduado pela PUC-RJ, MBA em Gestão de Investimentos pelo IAG/PUC-RJ, candidato ao CFA Level 3, Gestor de Recursos CVM - CGA/CGE. Fundou a Austria Capital em 2017.

📨 Assine nossa newsletter e receba as nossas shortlists de ativos em primeira mão.

🚨 A Austria Capital preza pela qualidade de informações e análises, ressaltando, no entanto que não faz qualquer tipo de recomendação de investimento neste portal.

🚨 Decisões de investimento devem ser realizadas em conjunto com um profissional, observando aspectos pessoais, situação patrimonial e perfil de risco.

🚨Opiniões e análises pessoais, que não refletem necessariamente visões institucionais, nem se configuram como recomendação de investimento.

.png)

Comentários